INVESTISSEMENT

De tous les termes empruntés par les économistes, depuis le début du XXe siècle, au langage financier, l’investissement est, aujourd’hui, le plus usité et, sans doute, le plus important. On le trouve au centre de nombreuses controverses ainsi qu’à l’origine de la plupart des explications des phénomènes majeurs de l’évolution économique.

L’investissement est l’accroissement de deux évaluations de capital en deux instants donnés, t 1 et t 2, du temps.

L’ensemble des précisions nécessaires à l’utilisation pratique d’une définition aussi générale explique toutes les difficultés soulevées par l’emploi fréquent du terme dans la mesure où des éléments essentiels de cette définition restent souvent implicites. Cette définition implique cinq traits fondamentaux de l’investissement.

L’investissement est propre à une unité économique: entreprise, ménage, région, secteur, nation, groupes de nations, etc.

Le contenu de l’investissement dépend essentiellement de celui du capital. Il sera aisé, dans les développements qui suivent, de montrer qu’un grand nom bre de controverses relatives à l’investissement tiennent à l’usage – non explicite – de définitions différentes du capital.

L’évaluation de l’investissement est identique à celle du capital. Or, on sait qu’il est de multiples évaluations du capital: il existe, par là-même, plusieurs évaluations de l’investissement pour une unité économique donnée.

L’importance de l’évaluation dépend évidemment de la longueur de la période pour laquelle l’investissement est calculé. Plus cette période est longue, plus élevé doit, normalement, être l’investissement.

L’investissement étant une grandeur positive, il appelle son contraire, le désinvestissement, lorsque la différence entre deux évaluations du capital est négative. À cet égard, l’importance et la fréquence du terme tiennent à ce que l’évolution économique, au moins actuellement est orientée vers l’accroissement continu des biens existants, donc du capital et de la production.

1. Les différents types d’investissement

Ainsi défini, l’investissement est, par nature, un ensemble de biens hétérogènes dont l’apparition est la conséquence de décisions elles-mêmes disparates. Aussi convient-il, avant toute recherche ultérieure sur les causes et les conséquences d’un investissement donné, à une période donnée, d’insister sur les dissociations les plus caractéristiques d’un tel ensemble. Or il est autant de dissociations qu’il est possible d’affecter de qualités aux différents biens existants: lieu de leur apparition, lieu de leur utilisation, coût initial, durée de vie, personnalité de leur créateur et de leur utilisateur, etc. Si chacune de ces dissociations a son utilité, trois valent une analyse particulière dans la mesure où elles entraînent toutes les autres considérations relatives à la détermination et aux effets d’un investissement donné.

Investissement brut et investissement net

L’investissement global, correspondant à la période de temps séparant t 2 et t 1, est exprimé par la formule suivante:

Une première distinction est à faire entre l’investissement brut et l’investissement net; elle n’est pas propre à la différenciation des biens composant l’investissement, mais liée à la définition; elle soulève donc de multiples commentaires et controverses.

En effet la dépréciation du capital au cours du temps demeure dans l’ombre. Entre t 1 et t 2, certains éléments du capital disparaissent physiquement; d’autres voient leur évaluation diminuer du fait de leur usure physique et-ou de leur détérioration fonctionnelle: l’obsolescence.

Aussi le capital existant en t 2 est-il déterminé par le capital existant en t 1, la dépréciation du capital existant en t 1 durant la période t 2 漣 t 1 et l’investissement, c’est-à-dire la création de nouveaux biens ayant eu lieu durant la période. Mais il faut distinguer deux investissements: l’investissement brut ou la totalité des biens nouveaux créés entre t 2 et t 1 et l’investissement net ou l’accroissement du capital entre ces deux temps. Si 見 est une évaluation du pourcentage des biens qui existaient en t 1 et ont disparu entre t 2 et t 1, et si 廓 est le pourcentage des biens produits entre t 2 et t 1 qui existent encore en t 2 on peut écrire:

soit l’investissement net:

et l’investissement brut 廓淋t2 -t1 est égal à la somme de la dépréciation du capital 見Kt1 et de l’investissement net.

Cette relation, même limitée à un sous-ensemble de biens constituant le capital (tel ou tel type d’actif), soulève un grand nombre de difficultés qui se ramènent, directement ou indirectement à la constatation suivante: d’une part seul l’investissement net doit être pris en considération pour apprécier l’apport des biens nouveaux à la croissance et à l’évolution; d’autre part, seul l’investissement brut a une réalité immédiate et aisément accessible dans la mesure où l’évaluation de la dépréciation du capital est fort malaisée.

Aujourd’hui, on admet, d’une part, que l’investissement brut se prête, seul, à une analyse en termes de fonctions d’investissement (cf. infra ), ainsi qu’à l’étude des relations entre les variations de l’investissement et les fluctuations de l’activité économique générale; d’autre part, qu’il convient, pour apprécier les effets de l’investissement sur la croissance, de considérer «une évaluation» de l’investissement net , donc de la dépréciation du capital, tout en restant conscient de l’approximation de toute évaluation de ce genre, du caractère artificiel (au sens de calculé par différence) de l’investissement net, et de l’hétérogénéité fondamentale des deux termes de la soustraction (investissement brut et dépréciation du capital).

L’investissement et les «biens d’investissement»

La diversité des biens constituant l’investissement, pour une période donnée, impose toutefois les dissociations les plus fréquentes et les plus justifiées. De cette diversité dépendent, en effet, notamment les effets de l’investissement, la nature et la personnalité de ceux qui en décident, et les conditions de sa création.

De plus, cette diversité est à l’origine de nombreuses confusions de termes, ainsi que de multiples controverses inutiles. En ce domaine, on retrouve avivées les conséquences dommageables d’une définition fluctuante du capital, dont l’investissement est la variation périodique. La définition courante de l’investissement souffre d’être perpétuellement en retard sur l’évolution.

Biens de jouissance et de production

Une économie de subsistance peut être illustrée par le personnage de Robinson Crusoé, devant faire face à un besoin aussi fondamental que celui de l’eau. Le capital apparaît avec le seau qui lui permet d’en faire provision, et donc de réduire le temps d’activité consacré à l’aller chercher dès que le besoin devient irrépressible. Le capital s’évalue alors en nombre de seaux (ou à la dimension du récipient); la consommation se mesure en heures d’activité occupées à se procurer l’eau. L’investissement, entre deux dates, s’évalue en variation du nombre de seaux (ou en accroissement de la dimension du récipient permettant de conserver l’eau). La décision d’investir est gouvernée par la possibilité de substitution qui existe entre le temps consacré à la construction du récipient et le temps «épargné», c’est-à-dire la diminution du temps d’activité nécessaire à l’utilisation de l’eau. Le produit national, évaluation de tout le temps d’activité (dans l’exemple choisi: construction du récipient et usage de l’eau), se divise naturellement et sans ambiguïté entre temps d’investissement et temps de consommation.

Quand une population vit sans monnaie, en satisfaisant ses divers besoins au moyen de nombreux biens, les filets, les canalisations, les armes de chasse, les habitations s’ajoutent aux récipients. Le capital apparaît alors comme un ensemble de biens matériels dont l’existence est déterminée par la possibilité de produire des biens non donnés par la nature et-ou de disposer plus facilement – plus rapidement – des biens donnés par la nature.

En cette situation, l’opposition reste nette entre des biens de consommation ou de jouissance, satisfaisant directement les individus, et les biens de production (ou biens d’investissement, ou biens indirects, ou biens capitaux) permettant la création des premiers. Deux difficultés, ou plutôt deux complications, se précisent: la première relative à la diversification des biens des deux catégories; la seconde aux durées de vie particulières des biens de la première catégorie.

Diversification des biens de jouissance

La diversification conduit à dissocier autant les biens de jouissance (biens alimentaires, biens d’habitation, biens de loisir) que les biens de production. La notion de secteur ou branche d’activité apparaît, s’établissant dès l’origine sur la diversité des besoins de l’homme, identifiée en dernière analyse, avec les taux de substitution des temps d’activité consacrés aux différents biens. Cette notion est extensive, par nature, dans la mesure où l’effort de dissociation s’étend aux biens de production et, aussi, dans la mesure où les relations qui existent entre biens de production et biens de jouissance sont technologiquement déterminées (tel nombre de filets pour obtenir, dans une zone de pêche donnée, telle quantité de poissons). Ces relations sont d’autant moins isolables que les biens de production sont polyvalents, c’est-à-dire servent à produire de nombreux biens de jouissance.

Durée de vie des biens de jouissance

La diversité des durées de vie introduit une difficulté plus fondamentale. En effet, si le capital est défini pour un instant déterminé et si, par suite, l’hétérogénéité des biens qui le constituent n’implique qu’un effort de distinction et de classification, la variation du capital, l’investissement, n’est définie que par rapport à une période. Supposons que nous choisissions T, une période donnée de t 1 à t 2, et que l’on évalue l’investissement relatif à cette période. Cette évaluation sera d’autant plus facile et moins ambiguë que les biens de consommation ont une durée de vie courte et que les biens de production ont une durée de vie élevée.

Le cas limite est celui où les biens de jouissance ont une durée de vie nulle (consommés dès que produits) et où les biens de production ont une durée de vie infinie. L’investissement correspond alors aux biens de production créés entre t 2 et t 1: l’investissement brut se confond avec l’investissement net. De plus, la consommation est définie comme la totalité des biens de consommation utilisés et produits dans la période.

La finitude des durées de vie des biens de jouissance introduit dans la description de l’évolution de l’économie nationale l’obligation de tenir compte du capital de jouissance, entendu comme la totalité des biens de jouissance détenus par les individus en chaque instant du temps. L’«investissement» comprend alors, aussi bien l’investissement brut que l’investissement net, l’accroissement des biens de production et celui des biens de jouissance. Le produit national, mesure des résultats de l’activité de la collectivité durant la période, se subdivise en trois grandes catégories: la consommation de biens non durables, l’investissement en biens de jouissance et l’investissement de biens de production. Cette dernière catégorie doit elle-même être dissociée selon que les biens en cause ont une durée de vie courte, inférieure à la période (matières premières), ou une durée de vie longue (bâtiments, machines). Encore fait-on ici une dernière distinction entre les bâtiments (infrastructure) et les divers matériels qui assurent la production physique des autres biens (investissement industriel).

Les actifs financiers

Si l’on introduit maintenant la monnaie et, plus généralement, l’ensemble des actifs financiers qui permettent les échanges dans une économie développée, on est tenu de considérer l’accumulation qui s’est opérée, durant la période, de ces divers actifs, parmi lesquels la monnaie au sens strict (or ou billets de banque) tient une place à part. L’investissement, au sens où on l’a défini, comprend cette augmentation qu’il convient d’isoler pour la mieux comparer à celle des biens matériels, de jouissance ou de production. On parlerait alors plutôt de placement ou de thésaurisation que d’investissement.

Les biens immatériels

Il faut, enfin, tenir compte de l’accumulation de la dernière catégorie d’actifs: la connaissance (ou actifs immatériels), qui permet, en dernière analyse, toutes les autres accumulations. Mais il est malaisé d’évaluer les actifs immatériels, et donc l’investissement immatériel qui comprend autant la création des connaissances nouvelles (le produit de l’activité de recherche) que leur diffusion dans la collectivité tout entière (l’activité de l’éducation). Dans l’éventualité où ces activités verraient leurs résultats être évalués, faute de mieux, à leur coût de production (coût de fonctionnement des centres de recherche, ou coût de fonctionnement du système éducatif), on ne pourrait toutefois pas considérer ces évaluations comme celle de l’investissement net immatériel, puisqu’il faudrait aussi tenir compte des connaissances qui perdent leur intérêt (dépréciation du capital immatériel) et de celles qui ne font que compléter les connaissances existantes (une grande partie de l’éducation).

Les dissociations majeures de l’investissement, dans une économie en évolution où l’usage de la monnaie est généralisé, peuvent être présentées selon la figure 1.

Si la définition, ici donnée, de l’investissement et les dissociations qu’elle appelle sont encore aujourd’hui peu familières, la cause majeure en est le retard des concepts sur l’évolution des biens nécessaires à la satisfaction des besoins humains. Le fait de négliger habituellemnt les biens de jouissance durables (4), les biens immatériels (3) et les actifs financiers (5) permet de définir l’investissement comme l’accumulation des seuls actifs de production. Cette restriction fait référence à une économie des débuts de l’industrialisation où les seuls biens de consommation étaient non durables (à l’exception des biens d’habitation) et où l’accumulation de la connaissance n’était pas assez rapide pour être perçue comme un élément essentiel de l’évolution. À conserver cette définition restrictive, outre qu’elle n’est point conforme à la logique interne du concept d’investissement, dont le contenu doit évoluer comme la définition de la grandeur dont il mesure les variations (le capital), l’économiste serait de moins en moins fondé à affirmer que l’investissement est à la source de l’évolution.

La définition extensive permet, seule de saisir l’origine et le contenu d’une évolution à la fois décrite et animée par l’investissement.

Les décisions d’investissement

La dissociation de l’investissement selon la nature des biens qu’il contient appelle celle des décisions qui sont nécessaires à l’apparition de ces biens. Les simplifications vont de pair: si l’investissement est réduit à l’accumulation des biens de production (courts ou longs), il n’est qu’une décision d’investissement: celle de l’entrepreneur public ou privé. La définition précédente oblige à dissocier autant de décisions d’investissement qu’il est d’agents de l’activité économique concernés directement par l’accumulation des différents biens.

Il faut d’abord distinguer investissement public et investissement privé. L’investissement privé est, par définition, opéré de façon décentralisée par un entrepreneur individuel qui prend la décision de créer (ou de ne pas créer) telle ou telle quantité de tel ou tel bien d’investissement. L’investissement public est décidé par la puissance publique. Cette distinction appelle quelques précisions.

La première est que l’importance relative de ces deux investissements dépend, au moins aujourd’hui, de décisions collectives suffisamment importantes pour fonder des systèmes économiques différents sinon opposés. L’investissement privé n’est possible que dans les économies dites capitalistes. Il est prohibé dans les économies collectivistes ou socialistes, où tout l’investissement est public.

La deuxième est que l’opposition de ces deux types d’investissement est beaucoup moins marquée, en pratique, compte tenu de la multiplicité des décisions prises par des groupes intermédiaires entre l’individu et l’État: communes, régions, institutions diverses, fondations, coopératives... Comme il existe, entre les individus, l’État et ces groupes intermédiaires, des relations de personne et-ou de pouvoir, une distinction plus fine des décisions d’investissement pose de nombreux problèmes sociologiques, à commencer par celui de la localisation des réseaux de pouvoir réel et non apparent.

La troisième est que l’opposition vaut d’autant plus que la définition de l’investissement est restrictive. Ici encore, l’importance accordée à l’opposition entre l’investissement public et l’investissement privé est, d’une part, sans doute trop circonstancielle (opposition actuelle des systèmes capitalistes et planifiés) et, d’autre part, pas assez, puisque négligeant la part prise par d’autres individus que les entrepreneurs de l’État dans la création des biens d’investissement.

Aussi convient-il d’étendre à l’univers des décisions de création et de détention la dissociation relative à la nature des biens. Or création et détention ne se confondent point. On trouvera même dans cette non-concordance une des explications possibles des fluctuations de l’activité économique. Si les dissociations de la création doivent être établies à partir des secteurs (ou branches) de l’économie nationale, celles de la détention doivent faire intervenir les différents agents de l’activité économique: État, entreprises, ménages, intermédiaires financiers, extérieur.

On peut caractériser l’accumulation des biens d’investissement d’après leur nature (secteur d’appartenance), leur origine (décision de création) et leur localisation (décision de détention). On est encore loin, dans la plupart des pays même développés, de disposer de telles données statistiques.

2. Les fonctions d’investissement

On appelle fonction d’investissement la relation existant entre l’investissement observé pendant une période donnée et l’ensemble des variables explicatives de cet investissement. On doit signaler que le terme de fonction est, ici comme ailleurs, ambigu dans la mesure où celle-ci contient, en fait, l’expression des causalités de l’investissement, et que l’ambiguïté est fréquente entre la fonction de demande d’investissement et la fonction d’offre de l’investissement. En réalité, ces fonctions cherchent à expliquer l’investissement effectif, dont l’existence est soumise à la double contrainte préalable de l’offre et de la demande. En général, les fonctions présentées sont celles du débit de l’investissement, par opposition à des fonctions qui seraient celles de la controverse à laquelle ce débit a donné lieu (demande et offre).

On distingue de plus en plus fréquemment la décision d’investissement de l’investissement lui-même. Cette distinction est liée à la remarque précédente. L’investissement peut être décidé (demandé) sans exister pour autant (l’offre ne peut suivre). Mais il y a plus: il existe, en effet, toujours un décalage entre l’investissement décidé et l’investissement effectif; ce décalage dépend de la période de production du bien d’investissement.

Toutes les fonctions d’investissement proposées jusqu’ici par les économistes ont été incapables de fonder une prévision à peu près correcte de l’investissement. Si les prévisions de la «consommation» utilisant les fonctions de consommation permettent d’aboutir à des prévisions vérifiées à 5 p. 100 près (en moyenne), le degré d’approximation des prévisions de l’investissement reste plus près de 30 p. 100. La cause en est, probablement, que l’économiste a tenté d’expliquer la totalité de l’investissement avant même de le dissocier suffisamment pour que les causalités puissent être identifiées et précisées. Depuis ces dernières années seulement apparaissent des fonctions d’investissement spécifiques à certains biens et-ou à certains de leurs détenteurs, conformément aux dissociations envisagées ci-dessus.

Les fonctions «globales»

Les premiers efforts des économistes ont été consacrés à la tentative d’explication et de prévision de l’investissement dit global I. En réalité, ce dernier n’était autre que l’investissement privé en actifs de production longs, stocks exclus. À quelques détails près les auteurs se sont longtemps partagés entre les tenants d’une fonction faisant du profit attendu la variable explicative essentielle et ceux qui attribuaient ce rôle à l’accroissement du chiffre d’affaires.

La fonction d’investissement et le profit

Aussi bien les économistes classiques que J. M. Keynes ont admis qu’une fonction d’investissement pouvait être de la forme suivante:

où I représente le volume de l’investissement effectif, 神 le taux de profit ou productivité marginale du capital (pour les classiques) ou efficacité marginale du capital (pour Keynes), et i le taux de l’intérêt.

La détermination de l’investissement repose sur l’hypothèse de comportement des entrepreneurs, selon laquelle ils créent (ou acquièrent) des biens d’investissement si, et seulement si, le taux de profit attendu est supérieur au taux d’intérêt ou si (pour certains auteurs comme Kaldor) le taux de profit net ( 神 漣 i ) est supérieur à un taux jugé minimal.

Il est intéressant de noter que le taux de profit comme le taux d’intérêt sont des fonctions de la variation du capital, donc de l’investissement. En réalité, comme le montre le graphique de la figure 2, 神 = 﨏 (I) est une fonction de demande d’investissement, et i = g (I) est une fonction d’offre d’investissement.

Les classiques ne diffèrent de Keynes sur ce point que par leur explication du taux de l’intérêt, autrement dit de la fonction i = g (I). Pour Keynes, l’intérêt est fonction, non de l’investissement, mais de variables monétaires et, notamment, de la masse monétaire M, soit i = L(M), L étant la fonction de préférence pour la liquidité.

Étant donné, d’une part, une fonction de demande d’investissement:

avec L (M) 麗 0, selon Keynes, l’investissement effectif I est tel que:

selon les classiques, et:

selon Keynes; tandis que, selon Kaldor, il est tel que:

La fonction d’investissement et le chiffre d’affaires

Une tout autre fonction d’investissement devait être proposée conjointement (1910-1914) par deux économistes: A. Aftalion et J. M. Clark. L’hypothèse de comportement qui la justifie est toute différente: l’entrepreneur, investit, moins en considération du profit attendu que pressé par son incapacité même à produire, avec son équipement existant, autant qu’il lui est demandé de le faire. C’est donc de la décroissance de son chiffre d’affaires (ou de sa production) et de la considération du taux d’utilisation de sa capacité existante que l’entrepreneur fait dépendre sa politique d’investissement.

On peut supposer, d’une part, que, dans une entreprise, la demande finale d’un bien A passe, au cours de cinq périodes, d’une valeur 100 à 110, puis à 115 et à 120, et, de nouveau, à 115, et que, d’autre part, il faille, pour produire 100 en valeur du bien A, un équipement dont le coût est de 400 et la durée de vie de dix ans. Chaque année, la demande de remplacement de cet équipement sera de 40.

Les conséquences de modifications successives de la demande finale du bien A sur la demande totale de capital sont examinées dans le tableau (en supposant que la capital est pleinement utilisé, que les prix restent constants et que le rapport entre le coût de l’équipement et l’évaluation de la production est, lui aussi, constant). Ce tableau indique que tout accroissement de la demande finale du bien A entraîne une demande supplémentaire de capital (colonne 5, qui est le total des colonnes 3 et 4). La baisse du taux d’accroissement de la demande finale (colonne 1) suffi à provoquer une diminution de la demande totale de capital (par exemple, 80 à 60, colonne 5); celle-ci devient même inférieure à la demande de remplacement lorsque diminue la demande finale du bien A (dernière ligne du tableau). La réduction de capacité nécessaire à la production s’opère par un non-remplacement des équipements.

Les relations mises en relief dans ce tableau sont identiques quelle que soit la nature des biens dont la demande varie: ainsi, ces relations se conservent si on examine les variations des besoins en capital des industries de biens d’équipement et non plus seulement celles des industries de biens de consommation.

On appelle « accélérateur » ou « coefficient de capital » le rapport entre le coût de l’équipement nécessaire pour obtenir une certaine valeur de production et cette valeur (soit 4 dans l’exemple cité); ce coefficient relie la demande totale de capital à l’accroissement du produit final; le principe d’accélération se formule ainsi:

L’investissement total It est la somme de l’investissement net et de l’investissement de remplacement; K/P, le coefficient de capital (l’accélérateur); P, la différence de deux volumes de production successifs Pt 漣 Pt -1; Rt , l’investissement de remplacement.

Généralisé sur le plan national, le principe d’accélération affirme qu’une relation du même ordre existe entre toute variation du produit national (qu’il s’agisse de biens de consommation ou d’autres biens) et l’investissement lui-même. Il peut se formuler comme suit: Si K/P = k est le rapport existant entre le capital et la production et si ce rapport reste constant, tout accroissement de production P implique un accroissement de capital K (donc un investissement):

L’accélération vient de ce que le coefficient k est supérieur à 1 (voisin de 3).

Les tentatives de vérification statistique de ces deux hypothèses, longtemps concurrentes, ne furent pas et continuent à n’être pas satisfaisantes. Cette insuffisance opérationnelle explique à la fois les critiques logiques admises à ces deux fonctions et l’apparition de fonctions plus complexes.

Critiques à la fonction du profit

Les critiques adressées à la fonction dite du profit reposent sur plusieurs arguments.

D’abord, les entrepreneurs investissent moins en considérant un taux de profit anticipé à un investissement donné qu’en suivant les fluctuations des anticipations optimistes et pessimistes qui leur sont imposées par un ensemble de phénomènes propres à l’évolution à court terme de toute l’économie. Aussi, certains (tel Angell, Investment and Business Cycles , 1941) ont-ils présenté des fonctions des variations de l’investissement d I/dt et du «niveau» des anticipations.

Ensuite, les entrepreneurs sont soumis à des contraintes financières telles que l’anticipation des profits est une condition nécessaire mais non suffisante, à l’investissement. Encore faut-il qu’ils puissent emprunter ou qu’ils aient les ressources financières pour acquérir les biens d’investissement. On trouve ici la raison du principe dit de liquidité énoncé par Tinbergen, selon lequel l’investissement dépend non seulement du profit anticipé, mais aussi des profits passés, gage de la présence de ressources financières et-ou des possiblités pratiques d’emprunt.

Enfin, les entrepreneurs ne sont pas guidés seulement par le profit anticipé, mais aussi par la plus-value des biens d’investissement acquis; cette plus-value mesure le gain absolu et relatif que l’entrepreneur peut faire en achetant, puis en vendant, après un certain temps, ses biens d’investissement (A. Cotta, Théorie générale du capital , de la croissance et des fluctuations , 1968). L’espérance de plus-value ne saurait être confondue avec celle des profits et explique souvent l’investissement.

Critiques de la fonction d’accélération

Les critiques adressées à la fonction d’accélération sont encore plus nombreuses, d’autant plus que le principe d’accélération n’a jamais été statistiquement vérifié. Parmi celles qui ont conduit à d’autres formulations, on peut en citer deux principales:

– La critique selon laquelle le comportement supposé de l’entrepreneur est beaucoup trop systèmatique; elle aboutit à préciser la notion de pleine utilisation du capital existant. Celui-là n’est pas brusquement «pleinement employé», il n’existe pas une seule capacité de plein emploi donnée et fixe. En fait, les coûts de production commencent à augmenter lorsque la production dépasse un certain seuil. Aussi convient-il plutôt de supposer que l’investissement dépend de l’accroissement de la production et du niveau de sous-utilisation du capital existant, soit:

où K est la capacité maximale de production. Même en cette hypothèse, la contestation de l’existence de K n’est pas prise en considération.

– La critique selon laquelle pas plus cette fonction que la précédente ne prend en considération l’évolution des prix au moment de l’investissement. Les économistes de l’école néo-libérale insistent sur le fait que l’investissement est un moyen de substituer le «capital» et le travail, donc qu’il est sensible à l’évolution comparée des salaires nominaux et des prix des biens d’investissement. Traduite en terme généraux, cette introduction du prix conduit à formuler une fonction d’investissement du type suivant (Tobin, «A Dynamic Aggregative Model», in Journal of Political Economy , 1953):

où K = K = I exprime l’accumulation des biens de production physiques; face="EU Updot" 洛 = M, l’accumulation des actifs financiers; Y, le produit national; p , le niveau des prix des actifs physiques en termes d’actifs financiers.

On remarquera la conception extensive de l’investissement et l’affirmation que les deux accumulations, biens physiques et biens financiers, sont liées.

La multiplicité de ces critiques et des contre-propositions a abouti logiquement à ce que la grande majorité des économistes reconnaisse que toute fonction d’investissement est complexe. Ainsi l’accord est aujourd’hui en voie de se faire sur des fonctions à plusieurs variables, telle celle de A. Smithies:

où Yt-1 indique le produit national de l’année antérieure; 廓1 Yt-1 , les profits de l’année antérieure; Y 漣, le plus haut niveau de produit national jamais atteint; 廓2Y 漣, une variable liée à l’effet d’entraînement exercé par la croissance de l’économie nationale; YF(t-1) , la production de plein emploi du capital existant (le terme contenant cette production sert à tenir compte de l’effet exercé par la présence d’une capacité inutilisée); Kt , terme dit de trend , contient toutes les autres causes de l’investissement.

Mais tout effort synthétique, tel celui de Smithies, continue à se heurter à de grandes difficultés de vérification statistique. Nombreux sont ceux qui en ont conclu que l’effort de synthèse était prématuré et que l’attention devait être portée sur des fonctions d’investissement spécifiques.

Les fonctions spécifiques

L’élaboration et la mesure de fonctions spécifiques sont, à l’heure actuelle, l’objet de nombreuses recherches et tout résultat doit être considéré comme provisoire.

L’investissement en stocks

Telle est, sans doute, la fonction d’investissement spécifique qui fut abordée la première, en raison de l’extrême fluctuation des investissements observés ainsi que du sentiment de l’importance de ces fluctuations sur les fluctuations d’ensemble de l’économie nationale. Sous réserve des différences introduites dans l’expression finale de la fonction, tenant à la nature des stocks en cause, celle-ci repose sur une hypothèse de comportement des entrepreneurs telle que:

– il existe un niveau désiré des stocks, lui-même dépendant linéairement des ventes;

– l’acquisition des biens d’investissement est, en chaque instant du temps, égale à la différence entre le niveau effectif et le niveau désiré;

– il existe un décalage entre le niveau désiré, en général calculé sur les ventes en t 漣 1, et le niveau effectif (par hypothèse le niveau à l’instant t ).

L’investissement en bâtiments

Le «bâtiment» étant à différents usages, industriel ou habitations, la question n’est pas simple. Les fonctions propres au bâtiment industriel supposent une relation, technologiquement variable, entre le «bâtiment» et les «machines». Les fonctions de l’investissement en «habitations» incluent, en général, trois types de variables: les variables démographiques d’abord, l’âge des habitations existantes ensuite (pour apprécier les exigences du remplacement), des variables financières enfin, pour introduire l’importance de la contrainte financière. Le cas particulier des bâtiments correspondant à l’infrastructure collective (ou biens d’équipement collectif) sera abordé plus loin.

L’investissement des ménages en biens durables

L’investissement en habitations est un cas particulier de l’investissement des ménages en biens durables. La fonction la plus générale proposée jusqu’ici (A. Cotta, Théorie générale du capital , de la croissance et des fluctuations ) repose sur la relation entre l’accumulation des biens durables d’une part, et d’autre part les trois variables suivantes: le nombre de ménages (ou d’individus), la durée de vie moyenne des biens durables (qui définit le remplacement) et le taux de possession d’un bien défini comme le rapport entre le nombre total des biens qui existent en t (ou parc) et le nombre d’individus.

L’investissement, brut et net, en biens durables dépend de ces trois variables. La troisième, le taux de possession, évolue dans le temps sous l’influence de la croissance du capital moyen des ménages, dépendant elle-même des trois modalités possibles de la croissance de ce capital: l’héritage, l’épargne issue du revenu courant et l’endettement.

L’investissement dépend alors de la variable démographique, de la variable technologique (la durée de vie), du taux d’épargne moyen, du volume croissant de l’endettement, et du taux de divisibilité du bien durable (selon qu’il est facile ou non de l’acquérir pour l’individu).

L’investissement en biens collectifs

Quelles que soient les économies considérées, certains biens de jouissance relèvent toujours des décisions publiques. Tels sont les biens de jouissance ou de production trop indivisibles pour être créés par l’entreprise privée et-ou utilisés par l’individu isolé (ou un groupe restreint d’individus). En ce cas, les «investissements collectifs» dépendent des décisions publiques qui mettent en œuvre des techniques de choix en nombre croissant (techniques des choix budgétaires...). Mais le nombre et la nature des variables qui agissent sur l’investissement public en général et sur tel ou tel type d’investissement public en particulier rendent impossible, pour l’instant, la formulation de fonctions d’investissement du type de celle que l’on a examinée précédemment. Il est bon, toutefois, d’insister sur l’importance particulière des variables démographiques dans la détermination de tels investissements. Les considérations politiques jouent trop, à court terme, pour qu’il vaille la peine de les expliciter.

Les investissements productifs par secteur

La recherche s’oriente désormais vers l’expression et la vérification économétrique de l’investissement par secteur. La plupart des hypothèses de travail actuellement connues conduisent à des fonctions à multiples variables exprimant non seulement les contraintes générales de l’investissement (croissance préalable de chiffre d’affaires, ressources financières, plus-value, profit...), mais aussi l’influence de l’évolution économique dans son ensemble (variables démographiques, croissance de produit national), ainsi que des variables propres aux firmes qui composent le secteur (plus ou moins grande propension à l’innovation, concentration).

3. Investissement et croissance

La définition restrictive de l’investissement à l’accumulation des actifs de production «longs» s’est imposée pendant longtemps à l’analyse de la croissance. L’acceptation du principe d’accélération, et sa généralisation à l’ensemble des activités de l’économie nationale, a gouverné une explication moniste de la croissance par le taux d’investissement.

Si l’on formule le principe d’accélération de la façon suivante:

avec I, investissement net; C, accroissement de la consommation; 廓, coefficient d’accélération, et si l’on relie les variations de la consommation à celles du produit national, soit:

avec Y, accroissement de produit national; c , propension marginale à consommer; on obtient:

avec I/Y, taux d’investissement net; Y/Y, taux d’accroissement du produit national. Et comme l’accroissement du capital est:

on a:

avec K/ Y = 廓 練 c , coefficient marginal de capital; K/Y, coefficient moyen de capital; et

Si l’on considère que le coefficient de capital K/ Y est constant, donc égal au cœfficient moyen, et si l’on prend une valeur moyenne de 3, la détermination du taux de croissance d’une économie donnée se trouve définie par le taux d’investissement. Si celui-ci est égal à 12 p. 100, le taux de croissance sera égal à 12/3 = 4 p. 100. La politique de la croissance se trouve ainsi définie: Pour augmenter le taux de croissance, il faut et il suffit d’augmenter le taux d’investissement (ou le taux d’épargne, puisque, par définition, le volume de l’investissement est égal à celui de l’épargne pour une période donnée).

Cette relation simple n’est pas obtenue seulement en considérant le principe d’accélération. Même si l’on raisonne, conformément à une conception propre à l’école néo-libérale, en terme de taux de profit et d’intérêt, la relation demeure. La croissance est d’autant plus rapide que le taux d’investissement est élevé. L’indifférence ne réside que dans les moyens d’élever ce taux ou dans les raison spour lesquelles il est plus ou moins élevé. Cette explication s’est trouvée grossièrement vérifiée par les faits: les pays à taux d’investissement les plus élevés avaient aussi le plus fort taux de croissance. La corrélation existe donc entre ces deux variables sans que l’on puisse, pour autant, observer que le coefficient du capital est constant ni prétendre que l’évolution de ces deux variables ne puisse être la conséquence d’une troisième.

La constatation statistique de l’évolution, dans le temps, du coefficient de capital, qui aurait lentement, mais sûrement, baissé depuis un siècle, doit être considérée comme une simple précision de la relation investissement-croissance, tout comme la mise en lumière, par une série de travaux concomitants poursuivis par le National Bureau of Economic Research, de la disparité des coefficients de capital par branches. Ces observations conduisent à dissocier les effets de l’investissement sur la croissance en envisageant ses effets par branches sans mettre en cause la relation centrale.

Cette mise en cause a été l’œuvre récente de R. Solow, qui, utilisant pour apprécier les effets de l’investissement, un outil néolibéral, celui de fonction de production, provoqua l’évolution rapide de la théorie de la croissance. Partant de la relation supposée entre la production nationale (Y), le capital national (K, entendu comme l’ensemble des biens physiques de production) et la force de travail (L) : Y = K 見L 廓 (avec 見 + 廓 = 1), il tenta la vérification atistique de l’égalité:

où:

Les résultats d’une recherche utilisant les données propres à l’évolution de l’économie américaine furent, sous réserve de nombreuses précisions relatives à la définition statistique des concepts retenus, que la croissance du capital I/K et celle de la force du travail d L/L n’expliquaient pas plus de 40 p. 100 du taux de croissance observé. Près de 60 p. 100 restaient inexpliqués et étaient imputés, très vite à un taux de « progrès technique ».

Cette conclusion, qui avait pour principal mérite de jeter le discrédit sur toute explication simple de la croissance, devait conduire à étendre la définition de l’investissement pour la rendre apte à expliquer l’évolution des économies contemporaines.

D’abord, pour expliquer l’importance relative élevée du taux de progrès technique, on tint compte de l’âge du capital existant en dissociant les biens d’investissement selon l’année de leur création. Il fut prouvé que l’effet de l’investissement sur la croissance était d’autant plus grand que les biens étaient jeunes. Le progrès technique était donc partiellement incorporé aux biens eux-mêmes. C’est là le début de la considération explicite des actifs immatériels sur la croissance. L’accumulation de la connaissance technologique est une condition permissive à celle des biens matériels.

On fit ensuite intervenir dans l’explication de la croissance la propagation des connaissances (par l’intermédiaire des dépenses d’éducation), introduisant ainsi le second aspect de l’investissement intellectuel, sous réserve des difficultés d’évaluation soulignées précédemment.

Enfin on explicita et précisa le rôle joué par le capital immatériel dans la croissance. La distinction entre l’invention (découverte de la connaissance spécifique nouvelle) et l’innovation (application effective de cette connaissance à la création des biens physiques) permet désormais, d’une part de mieux mesurer, par l’intermédiaire des coûts de recherche pour le développement, l’investissement immatériel et, d’autre part, d’en suivre les effets dans le temps et à l’intérieur de chaque branche.

4. Investissement et fluctuations à court terme

Pour déterminante qu’elle soit, la relation de causalité qui va de l’investissement à la croissance a longtemps été considérée comme secondaire ou, plutôt, masquée par l’importance du rôle exercé par l’investissement sur les fluctuations à court terme de l’activité économique.

Depuis les premiers débuts de la révolution industrielle, nul n’avait pu rester insensible à deux phénomènes évidents bien qu’alors non mesurés: d’abord l’intensité particulière des fluctuations à court terme de l’investissement comparée à celle d’autres variables (consommation, dépenses publiques), ensuite la dépendance des fluctuations de toute l’activité économique à l’égard de celles de l’investissement.

Aussi, avant même toute formation précise des relations entre produit national, investissement et consommation, pour ne considérer que ces trois variables, et avant toute mesure précise de leurs fluctuations, à peu près toute la littérature économique consacrée à l’explication des successions d’essors et de crises peut être interprétée comme une critique de l’investissement. Sous les termes de crise de surproduction, de sous-consommation, de surcapitalisation, se cache toujours l’idée selon laquelle l’essor d’abord, la dépression ensuite de toute l’activité économique devaient être imputés aux fluctuations de l’investissement.

Le principe d’accélération

C’est dans le principe d’accélération (A. Aftalion d’abord, J. M. Clark, R. F. Harrod ensuite) que l’on trouve les premières précisions sur la nature et l’intensité des effets d’entraînement exercés par les fluctuations de l’investissement. À l’origine, notamment chez Aftalion, l’effet d’accélération n’avait, en effet, que l’objectif suivant: expliquer que les fluctuations de l’investissement soient plus intenses que celles de la consommation (et donc du produit national) et soient décalées dans le temps par rapport aux fluctuations de l’activité économique dans son ensemble. Au moyen du tableau précédent, il est possible de représenter et d’expliquer ces deux caractéristiques essentielles des fluctuations de l’investissement. Les fluctuations à court terme des trois variables (investissement, consommation, produit national) peuvent, en effet, être décrites selon la figure 3.

L’investissement commence à baisser (en valeur absolue) dès que le taux de croissance de la consommation fléchit (bien que continuant à croître), en t 1. Le produit national ne décroît qu’après, en t 2, lorsque la baisse de l’investissement commence à compenser la hausse, qui se poursuit, de la consommation. L’accélération de la baisse du produit national a lieu lorsque, à la baisse de l’investissement, s’ajoute celle de la consommation induite par celle du produit national. L’explication suggérée par Aftalion et, plus tard par les tenants du principe d’accélération, contient bon nombre d’assertions secondaires qu’il n’est pas inutile de rappeler.

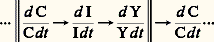

La causalité qui existe entre C, I et Y est ouverte sur la consommation. C’est des fluctuations du taux de croissance de la consommation que procèdent toutes les autres. On a plus généralement:

L’investissement n’est donc qu’un intermédiaire entre les fluctuations de la consommation et celles du produit national.

Les décalages (de t 2, à t 1 et de t 3 à t 1) et les différences d’intensité dans les fluctuations (OA , OB , OC ) dépendent essentiellement de la période de production des biens d’investissement, c’est-à-dire qu’il faut pour les produire, une fois prise la décision de le faire, ainsi que de leur durée de vie (qui agit sur l’investissement de remplacement).

Ces fluctuations sont indépendantes, fondamentalement, de celles des prix qui peuvent les accompagner. En fait, elles sont probables, mais ne sont que la manifestation des fluctuations propres aux quantités de biens (investis, consommés et produits).

L’explication est surtout celle du point de retournement haut de la fluctuation, celle de la fin de l’essor, de l’entrée en dépression. Le point de retournement bas, qui a, d’ailleurs, toujours posé des problèmes plus délicats à résoudre, fait l’objet de moins d’attention. On trouve néanmoins, dès Aftalion, le thème essentiel des explications futures: la fluctuation «se redresse» parce que les exigences du remplacement des biens d’équipement finissent par se faire jour. La dépression trouve toujours un plancher.

Les phénomènes monétaires qui accompagnent les fluctuations «réelles» restent secondaires, comme les fluctuations de prix. Certes, l’investissement doit être «financé», la masse monétaire doit suivre l’investissement (et le produit national), et le suit effectivement. Si cette évolution n’a pas lieu (comme il arrive quelquefois, par exemple en Angleterre, et pour des raisons financières internationales), il est possible de trouver, dans les phénomènes monétaires, une cause du point de retournement haut. Mais c’est là mauvaise politique plutôt que contrainte technique. Car telle est une des conséquences de l’explication contenue dans le principe d’accélération: la dépression est inévitable.

Le principe de multiplication

On trouve, dans le principe de multiplication qui contient l’influence supposée de l’investissement sur les fluctuations, une tout autre causalité. Formulé pour la première fois par Keynes, repris et développé par de nombreux économistes, ce principe considére d’emblée les variations de l’investissement comme la cause essentielle, sinon unique, des fluctuations de l’activité économique générale (fig. 4).

La relation qui unit les deux variations est multiplicative, puisque l’on aurait:

avec 2 諒 k 諒 3.

On trouve, dans l’énoncé du principe et dans sa démonstration, la plupart des questions épineuses auxquelles les économistes répondent souvent en controversant. Le principe de multiplication contient en effet:

– L’existence d’une causalité stricte entre variations de l’investissement et variations du produit national qui permet l’égalité de l’épargne et de l’investissement. La croissance du produit national consécutive à celle de l’investissement provoque simultanément la croissance de l’épargne, dont le montant additionnel est égal à celui de l’investissement, au moins jusqu’au plein emploi. Le problème du financement de l’investissement se trouve donc résolu: la collectivité, dans son ensemble, finit toujours par épargner ce qu’elle a, au préalable, investi.

– Les bases d’une politique, celle du plein emploi et aussi celles des moyens de cette politique. Toute nation connaîtra le plein emploi pour peu qu’elle veuille bien investir à un niveau tel que celui-ci soit atteint. Inversement, le sous-investissement explique le sous-emploi.

– Une accusation contre tous ceux qui détiennent le pouvoir d’investir (les entrepreneurs privés, les financiers et l’État). De leurs décisions dépend, en effet, le niveau de l’emploi, celui du produit national et de l’épargne; et aussi les fluctuations, dans la mesure où la versatilité des décisions d’investissement est l’«explication» des essors et dépressions successifs.

– Une incitation à l’analyse plus détaillée des effets exercés par l’investissement supplémentaire dans leur déroulement dans le temps (multiplicateur infini opposé au multiplicateur instantané), selon la nature de l’investissement (cf. supra ); selon leur localisation nationale (échanges interrégionaux), selon leur localisation internationale.

Conjugaison des deux principes

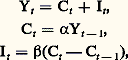

La conjugaison du principe d’accélération et du principe de multiplication (P. A. Samuelson) permet de relier ces deux causalités (de la consommation vers l’investissement et, à son tour, de l’investissement vers la consommation), et de montrer, au moins algébriquement, que les fluctuations du produit national dépendent de la forme de la fonction d’investissement (public et-ou privé) et des coefficients de cette fonction. Si l’on pose, avec 見 pour la propension moyenne à consommer et 廓 pour le coefficient d’accélération:

on a l’équation:

telle que les fluctuations de Y t dépendent des coefficients 見 et 廓.

Cette formulation algébrique simple reste, cependant, beaucoup plus pédagogique qu’elle ne permet d’éclairer avec précision les relations entre l’investissement et les autres variables significatives de l’évolution d’une économie nationale. La fonction d’investissement est en effet beaucoup plus complexe qu’elle ne figure ici, et bon nombre de variables oubliées (notamment les variables monétaires) viennent, en pratique, perturber grandement ces récurrences simplistes.

La recherche actuelle se développe, à cet égard, dans quatre directions principales.

La première est celle de la mesure de la fonction d’investissement, comme on l’a déjà vu, mesure entreprise simultanément avec celle des effets de l’investissement. Dans les deux recherches, l’économiste rencontre des difficultés qui semblent, aujourd’hui, ne devoir être surmontées que grâce à un appareil statistique important. La connaissance des décalages entre telle et telle mesure exerçant une influence sur l’investissement (par exemple la découverte d’une nouvelle méthode de production, la hausse du taux de l’intérêt, la hausse des salaires) et l’investissement lui-même n’est pas plus facile à mettre à jour que celle du décalage existant entre l’investissement et ses différents effets (d’abord ses effets dans l’entreprise, puis dans la branche, puis dans l’économie tout entière).

La seconde direction de recherche est propre aux précisions relatives à la dissociation de l’investissement par nature de biens. Les effets (intensité et décalage) des différents types d’investissement sont eux-mêmes différents. Les statisticiens et économistes spécialisés dans l’étude de la conjoncture et des prévisions à court terme découvrent chaque jour la spécificité des fluctuations conjointes de l’investissement et des autres variables (chiffre d’affaires, profit), selon les périodes, les secteurs de production et les nations considérées. En ce domaine, l’heure de la synthèse n’est pas encore venue.

La troisième est circonstancielle ou, du moins, peut apparaître telle, dans la mesure où elle a pour objet spécifique la fonction d’investissement, dont l’importance relative va croissant. Le développement des activités d’éducation, de recherche et de préparation à la guerre dans les pays développés, la nationalisation de plus en plus fréquente dans les économies sous-développées font de l’investissement public une variable suffisamment stratégique pour expliquer non seulement le point de retournement bas de la fluctuation et, au-delà, l’accélération de la croissance, mais aussi la morphologie nouvelle de la conjoncture où la récession a remplacé la dépression.

La quatrième est l’appréciation des variables monétaires, quelque peu oubliées depuis un demi-siècle. Le financement de l’investissement n’est pas aussi automatique que Keynes l’avait présenté pour une économie en état de sous-emploi. En plein emploi, l’épargne peut ne pas précéder (ce qui démontre la hausse des taux de l’intérêt) ou ne pas suivre facilement (ce qui indique l’inflation et la hausse des pressions fiscales). L’investissement, à son origine et dans ses effets se trouve dépendre des circuits de financement, de leurs caractéristiques et de leur nombre.

L’extension rapide du contenu de l’investissement depuis le début du XXe siècle explique, à la fois, le caractère stratégique des efforts consacrés à sa mesure, à ses causes et à ses effets, ainsi que les difficultés croissantes que l’économiste rencontre pour parvenir à prévoir la variable sans doute la moins maîtrisable, de l’activité économique, surtout à court terme.

investissement [ ɛ̃vɛstismɑ̃ ] n. m.

• 1704; de investir (II, III)

I ♦ Action d'investir (une place, une armée); résultat de cette action. ⇒ blocus, siège.

II ♦ (1924; angl. investment)

1 ♦ Écon. Action d'acquérir des biens de production (bâtiment, machine...) pour l'exploitation d'une entreprise; capital physique ainsi acquis. Biens d'investissement : biens durables utilisés pour la production. Investissement improductif : biens d'équipement destinés à produire des services pour la collectivité. Société d'investissement : société de gestion collective de placements mobiliers et immobiliers. Taux de rendement, de rentabilité d'un investissement. Investissement direct à l'étranger. ⇒ implantation (1o).

♢ Par ext. ⇒ placement. C'est un bon investissement.

2 ♦ (1927) Psychan. Fait d'investir (III, 2o).

● investissement nom masculin (de investir) Action d'investir une place, une position militaire, un lieu. ● investissement (synonymes) nom masculin (de investir) Action d' investir une place, une position militaire, un lieu.

Synonymes :

- blocus

- siège

● investissement

nom masculin

(anglais investment)

Opération qui permet de renouveler et d'accroître le capital d'une économie.

Décision par laquelle un individu, une entreprise ou une collectivité affecte ses ressources propres ou des fonds empruntés à l'accroissement de son stock de biens productifs.

Capitaux, bien investis (par exemple, une machine, un équipement, etc.).

Fait pour un individu de mettre beaucoup de lui-même dans une action, un travail : Un investissement insuffisant dans le travail scolaire.

Résultat acquis constituant une valeur, un bien : Ce diplôme, c'est un investissement pour l'avenir.

Mobilisation et transformation par l'appareil psychique de l'énergie pulsionnelle, ayant pour conséquence d'attacher cette dernière à une ou plusieurs représentations inconscientes.

● investissement (difficultés)

nom masculin

(anglais investment)

Sens

Ne pas confondre ces deux mots de forme proche.

1. Investissement n.m. = emploi de capitaux ; placement de fonds. Un investissement rentable.

Remarque Ce substantif correspond au verbe investir, placer (de l'anglais to invest) : investir des capitaux.

2. Investiture n.f. = mise en possession d'un pouvoir ou d'une autorité par une procédure déterminée. Investiture, par son parti, d'un candidat à une élection.

Remarque Ce substantif correspond au verbe investir, charger officiellement d'un pouvoir (du latin investire, entourer) : investir le Premier ministre.

● investissement (expressions)

nom masculin

(anglais investment)

Certificat d'investissement privilégié (C.I.P.), titre démuni de droit de vote, mais bénéficiant des avantages pécuniaires des actions, émis par les sociétés nationalisées pour augmenter leur capital social en s'adressant à l'épargne privée.

Code d'investissement ou des investissements, ensemble de textes, législatifs ou réglementaires, encadrant les opérations d'investissement effectuées dans les pays en développement.

Société d'investissement, société qui achète et gère des valeurs mobilières et des biens immobiliers.

investissement

n. m.

d1./d Action d'investir (un objectif militaire); son résultat.

d2./d FIN Action d'investir des capitaux dans une affaire pour la développer, accroître les moyens de production; capitaux investis.

d3./d (Afr. subsah.) Investissement humain: travail collectif effectué bénévolement dans l'intérêt général.

I.

⇒INVESTISSEMENT1, subst. masc.

[Correspond à investir2]

A. — Manœuvre stratégique qui consiste à investir (l'ennemi ou une position militaire); résultat de cette action (cf. enveloppement C 2 c). Synon. blocus, siège, encerclement; anton. débloquement, levée (du blocus). Armée, cercle, ligne d'investissement; l'investissement de Paris en 1870. L'investissement de la place a été fait promptement (Ac.). Il paraît que l'investissement est très serré, que d'une sentinelle à l'autre il n'y a qu'une portée de fusil (A. DAUDET, R. Helmont, 1874, p. 152). Au nord de la ligne Nancy-Toul, l'investissement du front ouest du camp retranché de Metz pour empêcher l'ennemi de faire irruption en Woëvre (JOFFRE, Mém., t. 1, 1931, p. 158) :

• 1. ... c'étaient des gens d'absolue prudence, résolus à un siège classique, ayant réglé les points exacts de l'investissement, le cordon de l'armée de la Meuse au nord, (...) l'autre cordon de la troisième armée au midi...

ZOLA, Débâcle, 1892, p. 568.

— P. métaph. Étude du piano. Il est inutile (...) de s'obstiner trop longtemps de suite sur un même passage. Mieux vaut y revenir et souvent; c'est à cela que se reconnaît la vraie patience (...). À la prise d'assaut véhémente, elle préfère un lent et méthodique investissement (GIDE, Journal, 1916, p. 541).

B. — Au fig. Manœuvre d'approche et d'enveloppement pour dominer quelqu'un, capter sa confiance ou le séduire. Le miracle d'Athalie tient dans la peinture de cet investissement d'une grande âme perdue d'avance (MAURIAC, Vie Racine, 1928, p. 200) :

• 2. Il avait, pendant des mois, pendant des années, poursuivi la plus savante et la plus insinuante des cours. Le succès brusque, inopiné, presque déroutant pour lui, de ce long investissement l'avait jeté, les premiers mois, dans de violents transports d'orgueil.

DUHAMEL, Cécile, 1938, p. 58.

Prononc. et Orth. : [ ]. Att. ds Ac. dep. 1718. Étymol. et Hist. 1704 « action d'investir une place » (Trév.). Dér. de investir2; suff.-(iss)ement1.

]. Att. ds Ac. dep. 1718. Étymol. et Hist. 1704 « action d'investir une place » (Trév.). Dér. de investir2; suff.-(iss)ement1.

]. Att. ds Ac. dep. 1718. Étymol. et Hist. 1704 « action d'investir une place » (Trév.). Dér. de investir2; suff.-(iss)ement1.

]. Att. ds Ac. dep. 1718. Étymol. et Hist. 1704 « action d'investir une place » (Trév.). Dér. de investir2; suff.-(iss)ement1.II.

⇒INVESTISSEMENT2, subst. masc.

ÉCON. [Correspond à investir3] Action d'investir des capitaux dans un secteur économique; ,,application par un individu, une entreprise ou un gouvernement, d'une certaine quantité de monnaie à la création de biens de production, d'équipement, de produits de consommation ou de services`` (GEORGE 1970). Investissements industriels; politique d'investissements. Le programme d'investissement de l'État soviétique exige des surplus qui ne peuvent être fournis que par un travail excédentaire (BEAUVOIR, Mandarins, 1954, p. 296). L'égalité de l'épargne et de l'investissement se réalise spontanément, ou peut être réalisée par des ordres obéis (PERROUX, Écon. XXe s., 1964, p. 159) :

• Ces grandes centrales nucléaires, du fait du coût élevé de l'investissement et du prix relativement faible du combustible, se rapprochent économiquement des installations hydrauliques...

GOLDSCHMIDT, Avent. atom., 1962, p. 264.

— P. méton., au plur. Capitaux investis. Investissements étrangers, de longue durée, nationaux, privés, publics; investissements productifs; accroissement des investissements. La nécessité d'investissements de plus en plus grands dans le matériel nouveau, [produit] les phénomènes de concentration et d'accumulation (CAMUS, Homme rév., 1951, p. 251). Cette politique (...) facilite les investissements nécessaires à la reprise de la production (DE GAULLE, Mém. guerre, 1956, p. 579). [Une centrale nucléaire] beaucoup plus coûteuse en investissements qu'une centrale thermique classique (GOLDSCHMIDT, Avent. atom., 1962p. 212).

— P. ext. ,,Achat et gestion de valeurs mobilières`` (SUAVET 1963). Synon. placement. Sociétés d'investissement.

Prononc. : [ ]. Étymol. et Hist. 1924 (J. DECAMPS ds R. Paris, 2, p. 215). Dér. de investir3; suff. -(iss)ement1. Fréq. abs. littér. : 404. Fréq. rel. littér. : XIXe s. : a) 4, b) 39; XXe s. : a) 49, b) 1 663.

]. Étymol. et Hist. 1924 (J. DECAMPS ds R. Paris, 2, p. 215). Dér. de investir3; suff. -(iss)ement1. Fréq. abs. littér. : 404. Fréq. rel. littér. : XIXe s. : a) 4, b) 39; XXe s. : a) 49, b) 1 663.

]. Étymol. et Hist. 1924 (J. DECAMPS ds R. Paris, 2, p. 215). Dér. de investir3; suff. -(iss)ement1. Fréq. abs. littér. : 404. Fréq. rel. littér. : XIXe s. : a) 4, b) 39; XXe s. : a) 49, b) 1 663.

]. Étymol. et Hist. 1924 (J. DECAMPS ds R. Paris, 2, p. 215). Dér. de investir3; suff. -(iss)ement1. Fréq. abs. littér. : 404. Fréq. rel. littér. : XIXe s. : a) 4, b) 39; XXe s. : a) 49, b) 1 663.III.

⇒INVESTISSEMENT3, subst. masc.

PSYCHANAL. et PSYCHOL. [Correspond à investir4] ,,Fixation d'une énergie affective sur un objet qui se trouve ainsi chargé d'une signification particulière pour le sujet`` (PEL. Psych. 1976). Investissement conscient, inconscient; énergie d'investissement. Ce processus d'investissement de l'idéal du moi par la libido narcissique (CHOISY, Psychanal., 1950, p. 114).

Prononc. : [ ]. Étymol. et Hist. 1949 (FREUD, Abr. psychanal., trad. par A. BERMANN, p. 10). Calque de l'all. Besetzung « action d'occuper (militairement) », employé au fig. par S. Freud (1895, Studien über Hysterie d'apr. LAPL.-PONT.).

]. Étymol. et Hist. 1949 (FREUD, Abr. psychanal., trad. par A. BERMANN, p. 10). Calque de l'all. Besetzung « action d'occuper (militairement) », employé au fig. par S. Freud (1895, Studien über Hysterie d'apr. LAPL.-PONT.).

]. Étymol. et Hist. 1949 (FREUD, Abr. psychanal., trad. par A. BERMANN, p. 10). Calque de l'all. Besetzung « action d'occuper (militairement) », employé au fig. par S. Freud (1895, Studien über Hysterie d'apr. LAPL.-PONT.).

]. Étymol. et Hist. 1949 (FREUD, Abr. psychanal., trad. par A. BERMANN, p. 10). Calque de l'all. Besetzung « action d'occuper (militairement) », employé au fig. par S. Freud (1895, Studien über Hysterie d'apr. LAPL.-PONT.).

investissement [ɛ̃vɛstismɑ̃] n. m.

❖

———

1 Action d'investir (une place, une ville, une armée…); résultat de cette action. ⇒ Investir (II.); blocus. || L'investissement de la ville est complet (⇒ Siège).

1 (…) les armées allemandes commençaient l'investissement de Paris.

J. Bainville, Hist. de France, XXI, p. 507.

1.1 Cette ville (…) est défendue par une enceinte flanquée de bastions, mais ces fortifications sont en terre, et elles ne pouvaient la protéger que très insuffisamment. Aussi les Tartares (…) tentèrent-ils à cette époque de l'enlever de vive force, et ils y réussirent après quelques jours d'investissement.

J. Verne, Michel Strogoff, p. 198.

2 Fig. et littér. Le fait d'investir (qqn), de chercher à séduire.

———

1 Écon. polit. Action d'investir dans une entreprise des capitaux destinés à son équipement, à l'acquisition de moyens de production; résultat de cette action. || Investissement des réserves, des bénéfices d'une entreprise. ⇒ Autofinancement. || Investissements corporels, incorporels (fonds de commerce, brevets), financiers. || Investissements de modernisation, de croissance. || Plan, programme d'investissement. || Contrôle des investissements (→ Finance, cit. 2). || Investissements de longue durée (→ Geler, cit. 23). — Société d'investissement. — Certificat d'investissement : titre cessible et négociable représentant une fraction du capital (comme l'action), mais ne disposant pas du droit de vote aux assemblées générales.

♦ (1956). Par ext. Action de placer ses capitaux; capitaux ainsi placés. ⇒ Placement. || L'investissement de sa fortune en immeubles de rapport, en prêts ou avances à des entreprises. || Récupérer ses investissements (⇒ Fonds). || Investissements publics, privés.

2 (…) les pays de tradition libérale ont cessé de se désintéresser de l'investissement. En Grande-Bretagne, les investissements privés ont été étroitement contrôlés depuis la seconde guerre mondiale.

2 (1895, Freud; trad. de l'all. Besetzung, 1949). Psychan. Le fait d'investir (III., B.). || L'investissement de qqn sur un objet. || Retrait de l'investissement. ⇒ Désinvestissement. || Investissement d'une représentation déjà investie. ⇒ Surinvestissement. || Investissement des représentations faisant obstacle à l'émergence des désirs inconscients (contre-investissement, formations réactionnelles). || Investissement narcissique, érotique, libidinal (de la libido), objectal (de l'objet). || Investissement de l'enfant par la mère, par les parents.

3 (…) en français, investissement évoque (…) d'une part, en langage militaire, le fait de cerner une place (et non de l'occuper1), d'autre part, dans le langage financier, le placement de capital dans une entreprise (…)

J. Laplanche et J.-B. Pontalis, Voc. de la psychanalyse, art. Investissement.

1. REM. Le terme allemand signifie aussi « occupation ».

4 On reconnaît (…) suivant l'organe qui fait l'objet de l'investissement libidinal, une phase orale, une phase anale et une phase phallique.

François Cloutier, la Santé mentale, p. 19.

5 Entre la pratique et l'imaginaire s'insère ou plutôt s'insinue « l'investissement »; les gens projettent leur désir sur tels ou tels groupes d'objets, telles ou telles activités (…) Cet investissement confère à l'objet une double existence, réelle et imaginaire.

Henri Lefebvre, la Vie quotidienne dans le monde moderne, p. 170.

❖

CONTR. (Du sens I) Débloquement, levée (du blocus).

COMP. Sous-investissement, surinvestissement.

Encyclopédie Universelle. 2012.